El Banco Central Europeo (BCE) está llevando a cabo el mayor endurecimiento de su política monetaria de sus dos décadas largas de existencia, tras mantener durante casi diez años una política expansiva con tipos de interés negativos. Esta medida responde al fuerte aumento de los precios, que registraron una variación media anual del 8,4% en la eurozona en 2022 y continúan creciendo a tasas elevadas en 2023. En consecuencia, el BCE ha elevado ya sus tipos de interés de referencia en 375 puntos básicos, situándolos en el rango del 3,25% al 4%.

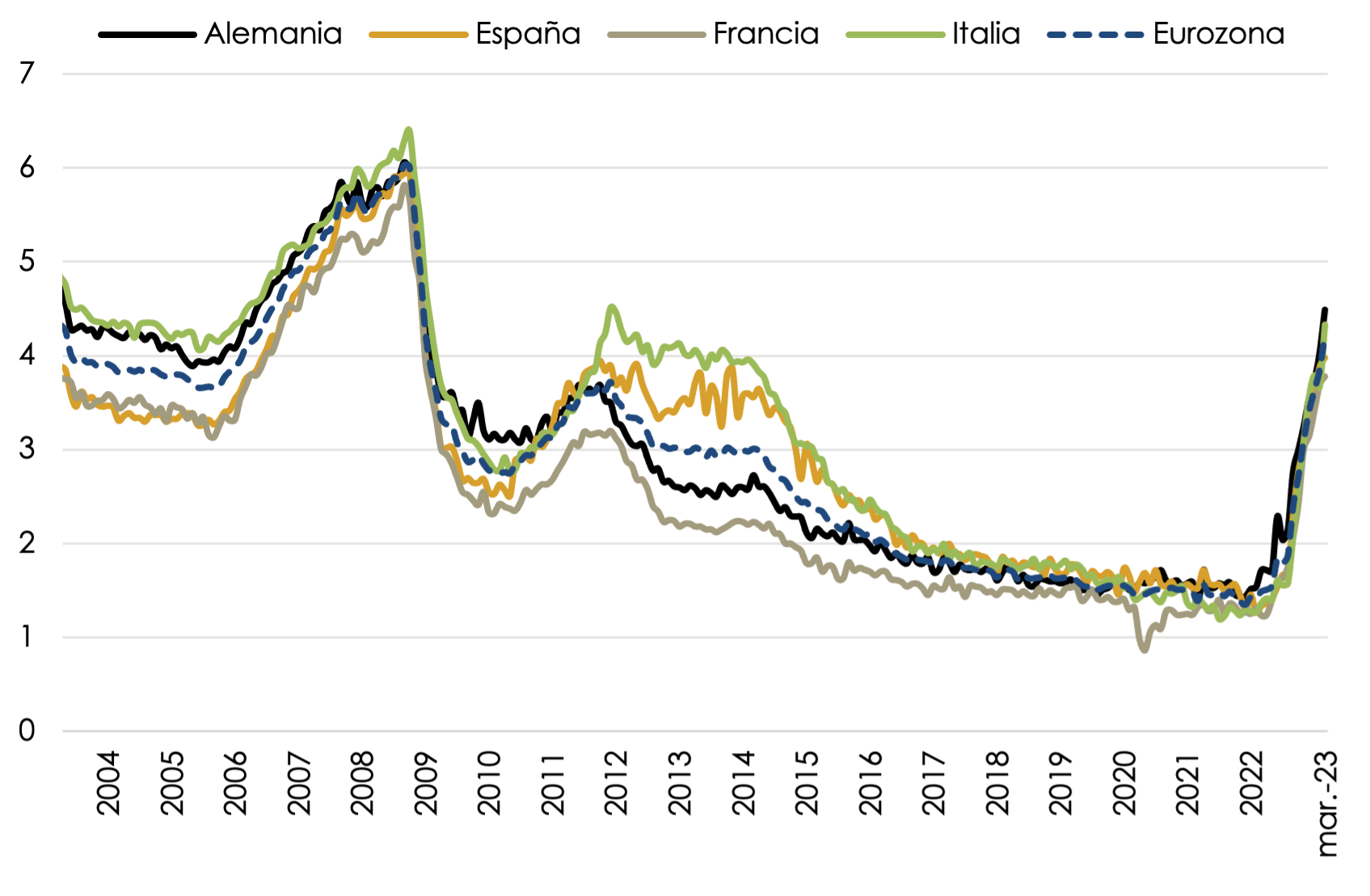

Uno de los principales canales de transmisión de estas medidas se encuentra en el aumento generalizado de los costes de financiación desde marzo de 2022. Así, según datos del BCE, el coste de financiación de los nuevos préstamos otorgados a las empresas ha alcanzado máximos desde 2009, como se muestra en el gráfico 1 para los principales países de la eurozona. Es importante destacar que este encarecimiento es más notable en préstamos de menor cuantía. De hecho, los tipos de interés para préstamos a medio plazo (de 1 a 5 años) por debajo de un millón de euros han aumentado 328 puntos básicos en España y 300 puntos básicos en la eurozona en marzo de 2023, en comparación con el año anterior. En el caso de préstamos superiores a un millón de euros, los incrementos han sido de 190 y 257 puntos básicos, respectivamente.

GRÁFICO 1. COSTE DE FINANCIACIÓN* DE EMPRESAS NO FINANCIERAS (PORCENTAJES ANUALES, TIPOS SOBRE NUEVAS OPERACIONES).

(*): Indicador compuesto elaborado por el BCE del coste de nuevos préstamos concedidos a sociedades no financieras en los países de la eurozona.

(*): Indicador compuesto elaborado por el BCE del coste de nuevos préstamos concedidos a sociedades no financieras en los países de la eurozona.

Fuente: BCE, Equipo Económico (Ee).

Asimismo, la política monetaria restrictiva del BCE ha tenido también como consecuencia un endurecimiento generalizado en los criterios de concesión de préstamos y en los términos y condiciones aplicados a los nuevos créditos en los últimos meses. Según la Encuesta sobre Préstamos Bancarios que realiza el BCE, durante el primer trimestre del año 2023, el porcentaje neto de bancos que reportaron un endurecimiento y los que reportaron un relajamiento de los criterios de concesión de créditos en comparación con el trimestre anterior fue del 27% en la eurozona, el mayor desde la crisis de deuda soberana. El endurecimiento de las condiciones crediticias ha sido similar tanto para las PYMEs como para las grandes empresas (23% y 24%, respectivamente), aunque se han experimentado condiciones más desfavorables para los préstamos a largo plazo en comparación con los de corto plazo. La percepción de mayores riesgos por parte de los bancos y su menor tolerancia al riesgo han sido los principales factores que han contribuido a este endurecimiento en las principales economías de la eurozona, siendo incluso más determinantes que el aumento de los tipos de interés.

Estos factores están llevando a una disminución en la demanda de crédito por parte de las empresas. Según la citada encuesta, el porcentaje neto de bancos que informaron de un aumento en la demanda de préstamos frente a aquellos que comunicaron una disminución se situó en el -38% en el primer trimestre de 2023. Esta es la mayor disminución neta desde el cuarto trimestre de 2008, durante la crisis financiera global. La caída en la demanda se observó tanto en grandes empresas como en PYMEs, y se debió principalmente a los altos costes de financiación y a una disminución en la inversión en activos fijos.

En consecuencia, en los últimos meses se viene observando una marcada moderación en los préstamos concedidos al sector empresarial, aunque con variaciones entre países y plazos de vencimiento.

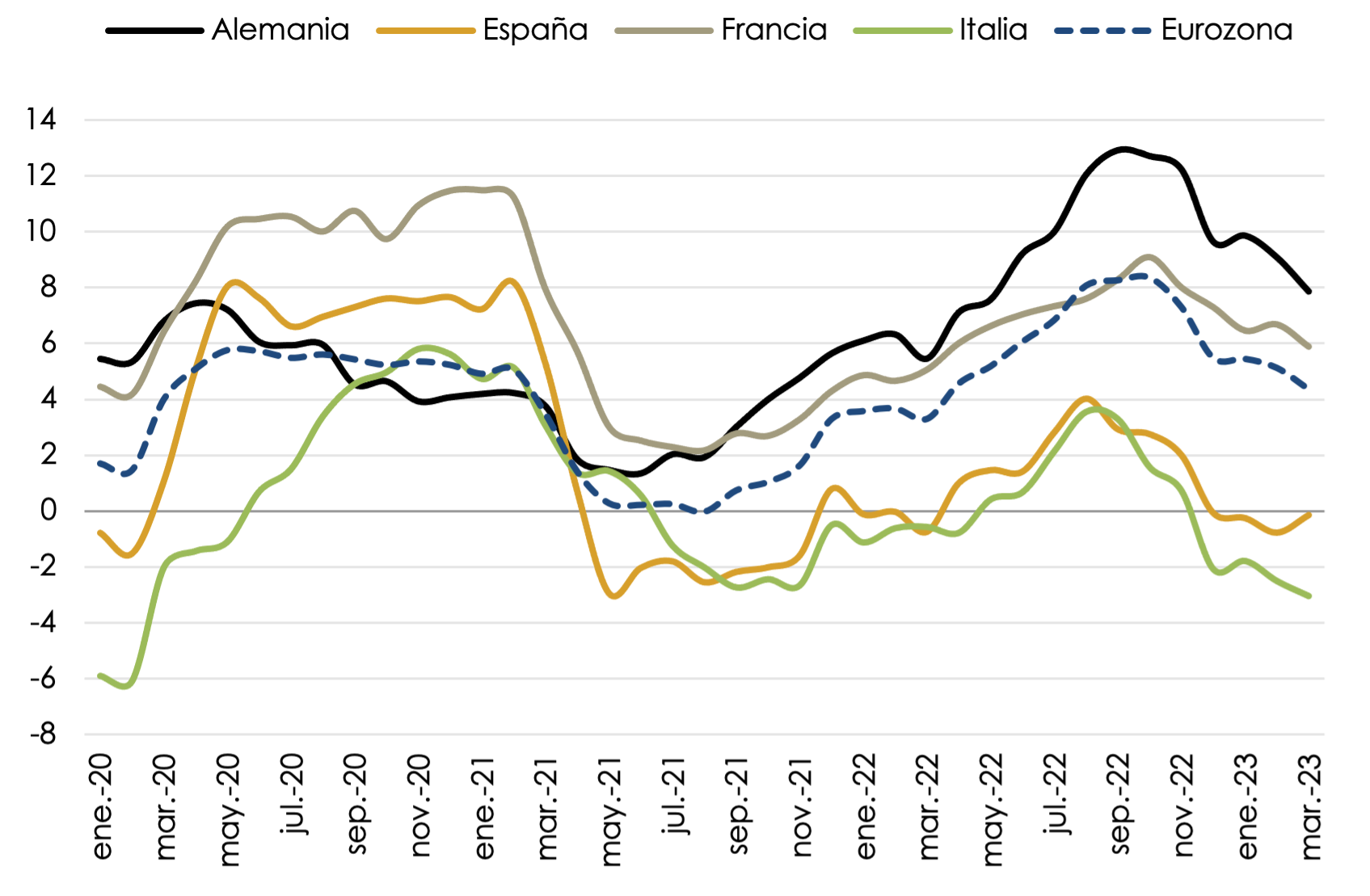

En el caso de las empresas, se ha registrado una mayor moderación en el volumen de préstamos a largo plazo (con plazos de vencimiento superiores a 5 años), los cuales representan el 60% de la financiación empresarial en la eurozona y son clave en los proyectos de inversión de las empresas. Esta moderación es más pronunciada en países como España e Italia, e incluso ha mostrado una caída en términos anuales en los últimos meses, como se refleja en el gráfico 2. Por otro lado, en Alemania y Francia, aunque también se observa una tendencia a la baja, todavía se registra un incremento significativo en comparación con el año anterior. En general, destaca el punto de inflexión en el ritmo de crecimiento del volumen de préstamos concedidos en los países de la eurozona en los últimos meses.

GRÁFICO 2. CRÉDITO TOTAL PARA EMPRESAS, PORCENTAJE DE VARIACION ANUAL.

Fuente: BCE, Equipo Económico (Ee).

Fuente: BCE, Equipo Económico (Ee).

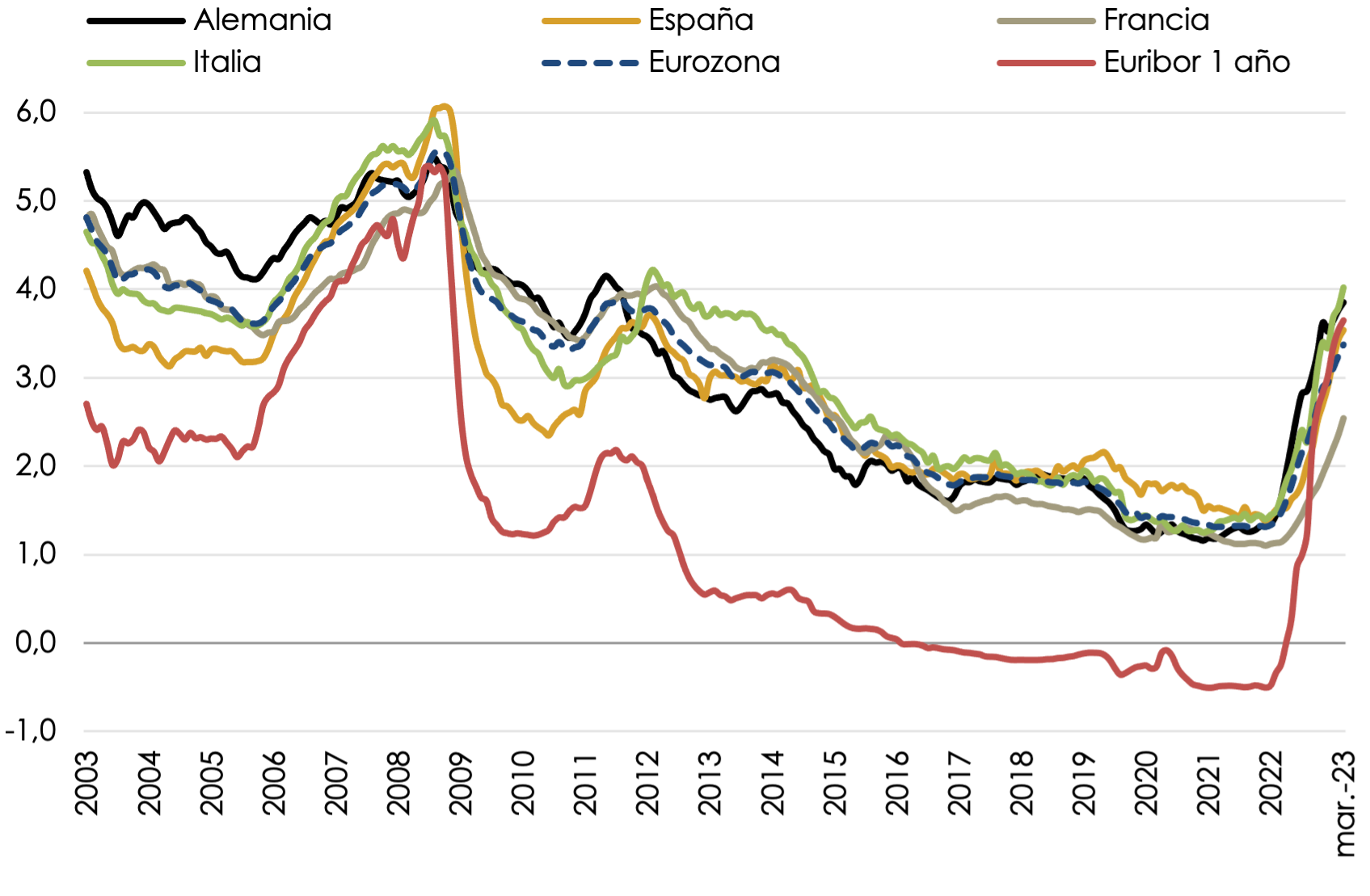

En el caso de los hogares, uno de los principales canales de transmisión del aumento de tipos por parte del BCE es el mercado inmobiliario. En un lapso de un año, el Euribor -el índice de referencia para las hipotecas-, ha experimentado un incremento de más de 400 puntos básicos, pasando de valores negativos a aproximarse al 4% en las últimas semanas. Esta tendencia se refleja en el aumento considerable en los últimos tres meses del coste de financiación de los nuevos préstamos concedidos a los hogares para la compra de vivienda -que representa más del 70% de la nueva deuda de los hogares en la eurozona-, superando los niveles máximos de la última década, como se muestra en el gráfico 3. Por su parte, el incremento de los tipos de interés se ha trasladado a los créditos al consumo en menor medida, especialmente en España. Así, el tipo de interés de los préstamos al consumo a medio plazo ha aumentado en España en 116 puntos básicos en términos anuales en marzo -hasta situarse en el 8,16%-, mientras que en la eurozona el aumento fue superior, de 216 puntos básicos -hasta situarse en el 6,67%-.

GRÁFICO 3. COSTE DE FINANCIACIÓN* DE LOS NUEVOS PRÉSTAMOS A HOGARES PARA ADQUISICIÓN DE VIVIENDA (PORCENTAJES ANUALES, TIPOS SOBRE NUEVAS OPERACIONES).

(*): Indicador compuesto elaborado por el BCE del coste de nuevos préstamos concedidos a hogares para compra de vivienda en los países de la eurozona.

(*): Indicador compuesto elaborado por el BCE del coste de nuevos préstamos concedidos a hogares para compra de vivienda en los países de la eurozona.

Fuente: BCE, Equipo Económico (Ee).

La encuesta del BCE revela conclusiones similares al caso de las empresas en cuanto a los términos y condiciones de los créditos concedidos a los hogares, debido a factores como una menor tolerancia al riesgo de los bancos, mayores costes de financiación y restricciones en sus balances. A diferencia de las empresas, el endurecimiento de las condiciones de financiación para los hogares, según las entidades financieras, ha sido más moderado en comparación con picos anteriores, como los registrados durante la pandemia o la crisis financiera.

Por el lado de la demanda, se ha registrado una significativa disminución neta en los préstamos hipotecarios durante el primer trimestre del año, con una caída neta del 72%, lo que se suma al deterioro observado en el cuarto trimestre de 2022 (-74%). Estas son las caídas más pronunciadas desde que se realiza la encuesta (2003). Los bancos identifican varios factores que explican esta disminución en la demanda por parte de los hogares, como los altos tipos de interés, el empeoramiento de las perspectivas en el mercado inmobiliario y la baja confianza de los consumidores.

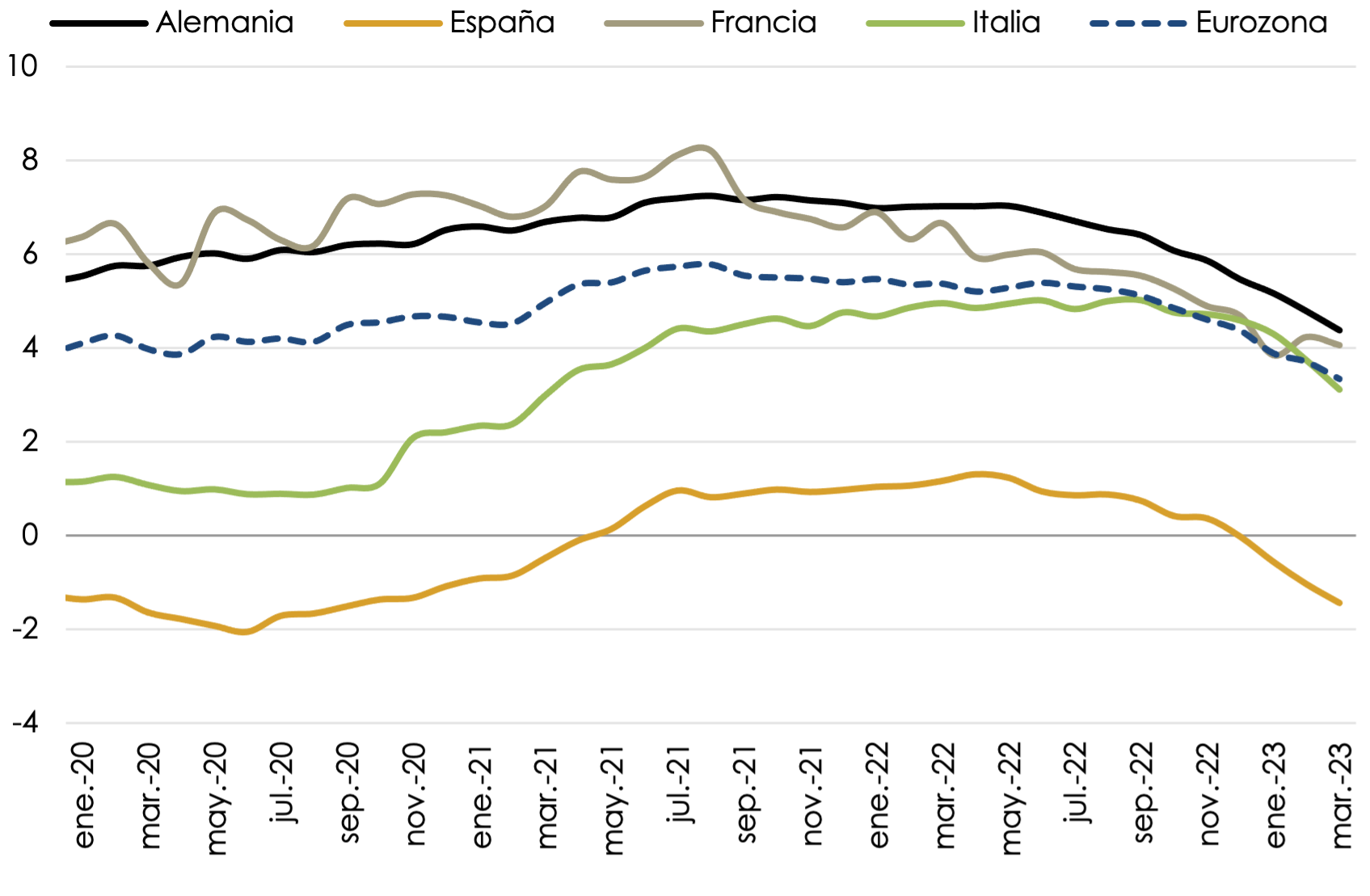

Como consecuencia, se ha producido una moderación generalizada en el volumen de préstamos concedidos para hogares para la compra de viviendas en las grandes economías de la eurozona, e incluso, en España en los últimos meses se han registrado disminuciones en términos anuales, como se muestra en el gráfico 4, reflejando la corrección que está experimentando el mercado inmobiliario en el conjunto de la eurozona.

GRAFICO 4. CRÉDITO TOTAL PARA HOGARES COMPRA DE VIVIENDA, % DE VARIACIÓN ANUAL.

Fuente: BCE, Equipo Económico (Ee).

El abandono del periodo de bonanza hacia un periodo de ajuste monetario por parte del BCE supone un cambio de paradigma financiero para el sector privado en la eurozona, caracterizado por la vuelta a tipos de interés que no se veían desde antes de la Gran Recesión. De tal manera, y teniendo en cuenta el decalaje temporal con el que el endurecimiento de la política monetaria se transmite a las economías, las perspectivas en términos de tipos de interés y financiación plantean desafíos significativos tanto para las empresas como para los hogares.

De tal manera, se vislumbra un escenario donde la institución monetaria europea tiene aún recorrido para aumentar los tipos de interés, lo que conllevará a que sigan incrementándose los costes de financiación, si bien este será en términos relativos menor al que se viene produciendo, dado que la mayor parte del aumento de tipos de interés ya se ha producido. Esto, unido al progresivo endurecimiento de las condiciones crediticias por parte de las entidades financieras, limitará aún más la disponibilidad de préstamos y dificultará el acceso al crédito para empresas y hogares. En este contexto, los efectos sobre la economía real de una mayor restricción crediticia en las economías de la zona euro no se harán esperar, tanto en términos de menor inversión y consumo.

Ayoub Borakruf.

Analista económico.