En el contexto macroeconómico actual, de serias dificultades, pero con expectativas de una próxima recuperación, estamos observando en las últimas semanas un comportamiento del sistema financiero, aparentemente contradictorio, en el que coinciden en el tiempo subidas generalizadas y vigorosas de la cotización bursátil con diversos procesos de reestructuración de las principales entidades bancarias. No obstante, si lo analizamos en profundidad, llegaremos a la conclusión de que ambas dinámicas están estrechamente vinculadas.

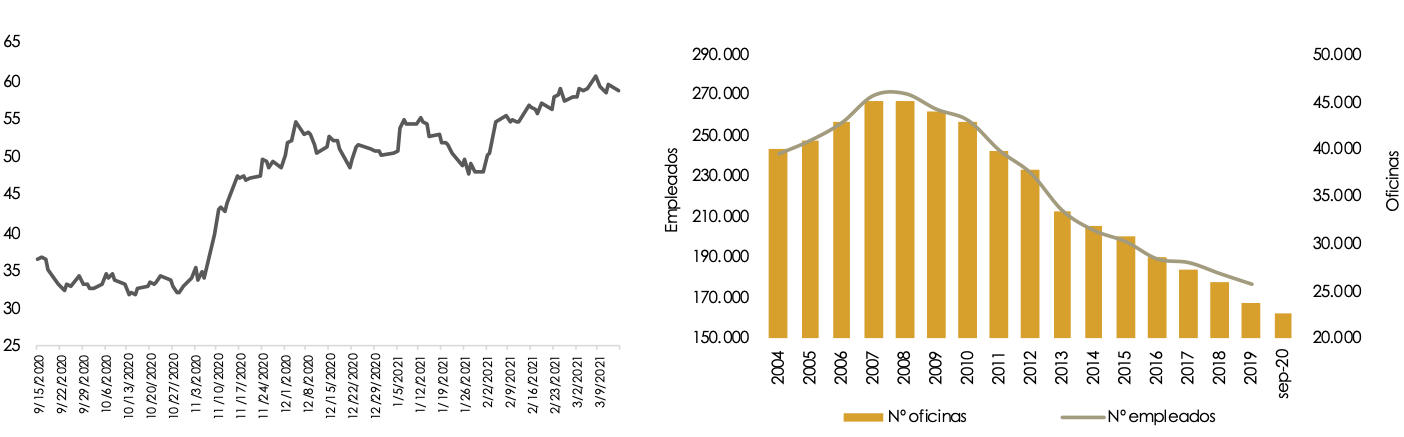

GRÁFICOS 1 Y 2. ANÁLISIS DE LA COTIZACIÓN ÍNDICE IBEX35-BANCOS 1 (BASE 100) ÚLTIMOS 6 MESES (GRAF. IZQ.) Y EVOLUCIÓN NÚMERO DE OFICINAS Y EMPLEADOS DE LAS ENTIDADES DE DEPÓSITO (GRAF. DCHA.).

Fuente: Bolsa de Madrid (Gráfico izq.), Banco de España (Gráfico dcha.) y Equipo Económico.

1IBEX 35-Bancos: índice ponderado de Santander, BBVA, CaixaBank, Bankinter, Sabadell y Bankia.

En un escenario de extrema dificultad para el desarrollo del negocio bancario, y de un cambio estructural en los canales de relación de los bancos con sus clientes, fruto del crecimiento exponencial de la digitalización, éstos se ven obligados acometer cambios profundos para adaptarse a las nuevas circunstancias del mercado, y para recuperar la eficiencia y la competitividad perdida en los últimos años.

El contexto económico actual, las previsiones macroeconómicas y sectoriales en el corto y medio plazo, incluso en el largo plazo dadas las perspectivas de analistas y reguladores, exigen a las entidades bancarias seguir reduciendo estructura y plantear nuevos modelos de negocio y de generación de ingresos, así como reflexionar sobre la viabilidad futura del actual modelo de banca minorista apoyado en una extensa red de oficinas de tamaño excesivamente reducido.

Estos próximos años van a ser transcendentales para la banca española, pese a la profunda transformación que ya ha sufrido el sector en la última década desde la crisis financiera internacional, algunos de cuyos factores más relevantes se detallan a continuación:

- Las entidades del sector financiero han aumentado sus ratios de capital en los últimos ejercicios, pero todavía se sitúan por debajo de la media de la UE.

- Se han reducido significativamente el número de oficinas y las plantillas de las entidades bancarias, si bien el número de sucursales por habitante sigue siendo de los más elevados entre los países de nuestro entorno.

- Pese a los esfuerzos acometidos respecto al nivel de eficiencia y la rentabilidad del sector, siguen siendo insuficientes.

- El sector dispone de liquidez, con una política monetaria que se mantendrá laxa en el corto y medio plazo.

- Las principales entidades bancarias españolas han quedado reducidas de 62 a 11 en la última década, y el proceso de consolidación continúa, como ponen de manifiesto las integraciones en curso.

Todo lo anterior ha contribuido al saneamiento del sector, pero esta transformación no es suficiente para superar las dificultades y los retos que aún aguardan al sistema bancario:

- Los tipos de interés en mínimos históricos, con previsión de continuar así en el corto y medio plazo según las estimaciones del Banco de España y del Banco Central Europeo.

- Escasa demanda de crédito, a pesar de los bajos tipos de interés. Ambos factores combinados presionan la rentabilidad a la baja.

- Consecuentemente, una rentabilidad insuficiente del negocio bancario, sensiblemente inferior al coste del capital.

- Crecientes exigencias regulatorias de solvencia y control de riesgos por parte de los supervisores.

- Exceso de capacidad instalada.

- Proceso de desbancarización, con la irrupción de nuevos competidores y modelos de financiación (fintech, crowfunding, etc).

- Carteras de activos improductivos todavía significativas.

- Crecimiento de la morosidad en el corto-medio plazo, que ya comienza a manifestarse en los créditos al consumo.

- Nuevos avances tecnológicos y creciente digitalización.

- Cambios de hábitos del consumidor, con tendencia a la multicanalidad y con liderazgo de la banca móvil.

- Desarrollo de las finanzas sostenibles, con un intenso componente relacionado con el medio ambiente.

Estas circunstancias conforman un escenario muy exigente, que obliga a continuar con la reestructuración del sector ya emprendida en los últimos años. Afrontar esta situación con garantías de éxito pasa inevitablemente por reducir costes y ganar eficiencia, y las entidades tienen tres opciones no excluyentes entre sí para conseguirlo:

- Profundizar en el ajuste de estructura.

- Intensificar las inversiones en desarrollo tecnológico y potenciación de la banca digital.

- Nuevas operaciones corporativas que se traduzcan en fusiones y/o adquisiciones que permitan potenciar sinergias y generar economías de escala.

Y son precisamente las decisiones estratégicas adoptadas por las principales entidades españolas, en línea con las ideas apuntadas, las que el mercado está reconociendo como acertadas mediante la recuperación de su valor bursátil, aunque lejos todavía del valor en libros en muchos casos. Tal y como afirma el propio Gobernador del Banco de España en unas recientes declaraciones, solo así podrán superar este largo periodo de deterioro del margen financiero, con el Euribor en negativo desde 2016, a la espera de una recuperación de los tipos y de la demanda de crédito que no se vislumbra aún en el horizonte económico.

Francisco Piedras Camacho

Socio Director

Área económico-financiera